以前「資本金とタックスプランニング」についてブログでご紹介しました。

今週は事業拡大中の中小企業の課税関係に影響しそうな8つのイベントについて3回にわけてお話させていただきます。

いずれも税務上のキー・イベントを俯瞰するだけで、説明はエッセンスだけにとどめます。

いずれも税務上のキー・イベントを俯瞰するだけで、説明はエッセンスだけにとどめます。

詳細をお知りになりたい方は、顧問税理士さんにご確認ください。

もちろん、私へのお問い合わせも大歓迎です。

もちろん、私へのお問い合わせも大歓迎です。

1.売上増加

個人・法人とも消費税の課税関係に影響大です。

もともと消費税課税事業者を選択している場合は(3)だけ気にしてください。

(1)年間売上1000万円超

選択の余地なく消費税課税事業者(消費税法9条1項)になります。

原則として翌々年度から課税事業者になります。

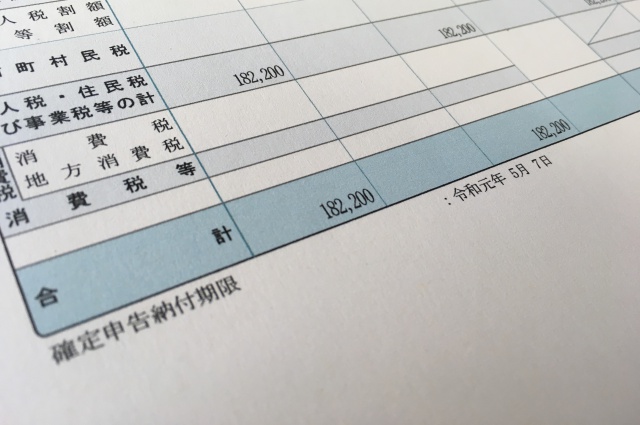

課税事業者になるということは消費税の申告・納税の義務を負うことになります。

納税額だけでなく申告のための作業負担が増えます。

この「1000万円」基準は会社の資本金が1000万円未満の場合に影響します。

くわしくはブログ「資本金とタックスプランニング(1)」の「納税免除」型の説明を参考にしてください。

(2)上半期売上1000万円超

上記(1)の例外です。

上半期(6月)の売上が1000万円を超えると翌年度から課税事業者になります(消費税法9条の2)。

(3)年間売上5000万円超

簡易課税制度(消費税法37条)による申告ができなくなります。

翌々年度から原則法でしか申告できません。

2.積極設備投資

個人・法人ともに消費税、固定資産税(償却資産税)に影響します。

(1)多額の先行投資

免税事業者であってもあえて課税事業者を選択(消費税法9条4項)して還付申告したほうが有利かもしれません。

ただし、1000万円以上の設備投資をする場合は次の(2)もを合わせて検討する必要があります。

設備投資の結果、償却資産税の免税点150万円(地方税法351条)を超えると、その設備だけでなく償却資産全体に償却資産税が課税されます。

(2)1000万円以上の設備投資

課税事業者として仕入れ税額控除をした翌年度から3年間、事業者免税点制度と簡易課税制度が適用できません(消費税法12条の4)。

この3年間の間に消費税の課税関係が不利になるくらいなら設備投資の時期を変更したほうが良いかもしれません。

これだけ高額な設備投資をすれば償却資産税の免税点(地方税法351条)を超えますから、償却資産税の申告・納税が必要になります。

3.新たな種類の固定資産の購入

いずれのケースにおいても償却資産税の免税点(地方税法351条)を超えるかは要チェックです。

(1)建物以外の資産の取得

機械・装置、船舶、航空機、車両・運搬具、工具・器具・備品については償却方法を定額法と定率法のいずれにするか選択する必要があります(所得税法49条、法人税法31条)。

定率法は定額法よりも早期に多めに償却費を計上できるので、初期の課税所得を減らす効果があります。

ただし、後期にさしかかると定額法よりも計上できる償却費が少なくなるという反動を受けます。

耐用年数を通して計上できる償却費の総額はいずれの方法でも同じですから、どちらが有利かは償却費を計上する各年の所得の出かたによります。

償却方法を選択しない場合は申告上定額法による計算が強制されます。

なお、特殊な用途の設備(鉱業用設備など)の償却方法については選択・強制される償却方法が異なります。

償却方法の選択は税務署長に対して届出しなければ効力がありません。

届出はその資産を取得した日の属する年・事業年度の申告期限までにする必要があります(所得税法施行令123条2項、法人税法施行令51条2項)。

(2)一定の用途・目的・地域のために取得する設備

租税特別措置法という特例法によってたくさんの優遇税制が用意されています。

所得税法・法人税法の原則的償却方法よりも多めに減価償却ができる「特別償却」と原則的方法で計算した所得税・法人税から一定額を控除できる(税金をまけてもらえる)「特別控除」の2種類があります。

優遇税制によっては、同じ制度の中でいずれか好きな方を選択できるものもあります。

どちらが有利かは所得金額や納税額によって変わってくるので一概に決められませんが、毎年所得と納税額がでていて今後もしばらくは納税額がでると見込まれる場合は「特別控除」を選択した方が有利になるのが一般的です。

政策的にある用途・目的・地域への設備投資を促進する税制なので、個々の制度ごとに対象となる設備のスペックが細かく規定されています。

また、政策にあわせて適用できる期間や納税義務者の要件が設定されています。

ここでは詳細に立ち入るよりも、どんな制度があるかをお伝えしたいので、制度の種類だけざーっとリストにします。

こうした優遇税制の要件等については設備を販売・リースしているベンダーさんや所管する役所がよくご存知かも知れません。

制度の名称からお心あたりがあるときは、ベンダーさん・役所にご照会されてはいかがでしょうか。

こうした優遇税制の要件等については設備を販売・リースしているベンダーさんや所管する役所がよくご存知かも知れません。

制度の名称からお心あたりがあるときは、ベンダーさん・役所にご照会されてはいかがでしょうか。

| 制度の名称 | 適用対象 | 適用期限 | |

| 個人 | 法人 | ||

| 医療用機器の特別償却 | 12条の2 | 45条の2 | 平成31年3月31日 |

| 沖縄の特定地域において工業用機械等を取得した場合の法人税額の特別控除 | 42条の9 | 平成31年3月31日 | |

| 革新的情報産業活用設備を取得した場合の特別償却又は特別控除 | 10条の5 の5 | 42条の 12の6 | 平成33年3月31日 |

| 関西文化学術研究都市の文化学術研究地区における文化学術研究施設の特別償却 | 44条 | 平成31年3月31日 | |

| 企業主導型保育施設用資産の割増償却 | 13条の3 | 47条 | 平成32年3月31日 |

| 共同利用施設の特別償却 | 44条の3 | 平成31年3月31日 | |

| 高度省エネルギー増進設備等を取得した場合の特別償却又は特別控除 | 10条の2 | 42条の5 | 平成32年3月31日 |

| 国家戦略特別区域において機械等を取得した場合の特別償却等又は法人税額の特別控除 | 42条の 10 | 平成32年3月31日 | |

| 国際戦略総合特別区域において機械等を取得した場合の特別償却又は法人税額の特別控除 | 42条の 11 | 平成32年3月31日 | |

| 事業再編計画の認定を受けた場合の事業再編促進機械等の割増償却 | 13条の2 | 46条の2 | 平成31年3月31日 |

| 障害者を雇用する場合の機械等の割増償却 | 13条 | 46条 | 平成32年3月31日 |

| 情報流通円滑化設備の特別償却 | 44条の5 | 平成32年3月31日 | |

| 倉庫用建物等の割増償却 | 15条 | 48条 | 平成32年3月31日 |

| 耐震基準適合建物等の特別償却 | 43条の2 | 平成32年3月31日 | |

| 地域経済牽引事業の促進区域内において特定事業用機械等を取得した場合の特別償却又は特別控除 | 10条の4 | 42条の 11の2 | 平成31年3月31日 |

| 地方活力向上地域において特定建物等を取得した場合の特別償却又は特別控除 | 10条の4 の2 | 42条の 11の3 | 平成31年3月31日 |

| 中小企業者等が機械等を取得した場合の特別償却又は法人税額の特別控除 | 42条の6 | 平成32年3月31日 | |

| 中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は法人税額の特別控除 | 42条の 12の4 | 平成31年3月31日 | |

| 中小事業者が機械等を取得した場合の特別償却又は所得税額の特別控除 | 10条の3 | 平成31年3月31日 | |

| 特定設備等の特別償却 | 11条 | 43条 | 設備ごとに財務大臣が指定 |

| 特定地域における工業用機械等の特別償却 | 12条 | 45条 | 平成31年3月31日まで |

| 特定中小企業者等が経営改善設備を取得した場合の特別償却又は法人税額の特別控除 | 42条の 12の3 | 平成31年3月31日まで | |

| 特定中小事業者が経営改善設備を取得した場合の特別償却又は所得税額の特別控除 | 10条の5 の2 | 平成31年3月31日まで | |

| 特定中小事業者が特定経営力向上設備等を取得した場合の特別償却又は所得税額の特別控除 | 10条の5 の3 | 平成31年3月31日まで | |

| 特定都市再生建築物等の割増償却 | 14条 | 47条の2 | 平成31年3月31日まで |

| 被災代替資産等の特別償却 | 11条の3 | 43条の3 | 災害発生日から一定期間 |

(3) 国庫補助金・負担金・保険金・交換等による設備取得

設備投資に充てるための助成金(補助金・負担金・保険金)をもらっても、それに所得税・法人税がかかってしまっては助成金の効果が減殺されてしまいます。

そこで、一定の助成金をもとに設備投資した場合には、一定の要件のもとに非課税にしたり、課税を繰り延べる措置が所得税法・法人税法の中で認められています。

法人向けの措置は「特別勘定」や「圧縮記帳」という特殊な経理処理が要件になりますから、期末決算前から経理処理を検討しておく必要があります。

個人事業者向け

| 所得税法 | 制度の名称 |

| 42条 | 国庫補助金等の総収入金額不算入 |

| 43条 | 条件付国庫補助金等の総収入金額不算入 |

| 44条 | 移転等の支出に充てるための交付金の総収入金額不算入 |

| 58条 | 固定資産の交換の場合の譲渡所得の特例 |

法人向け

| 法人税法 | 制度の名称 |

| 42条 | 国庫補助金等で取得した固定資産等の圧縮額の損金算入 |

| 43条 | 国庫補助金等に係る特別勘定の金額の損金算入 |

| 44条 | 特別勘定を設けた場合の国庫補助金等で取得した固定資産等の圧縮額の損金算入 |

| 45条 | 工事負担金で取得した固定資産等の圧縮額の損金算入 |

| 46条 | 非出資組合が賦課金で取得した固定資産等の圧縮額の損金算入 |

| 47条 | 保険金等で取得した固定資産等の圧縮額の損金算入 |

| 48条 | 保険差益等に係る特別勘定の金額の損金算入 |

| 49条 | 特別勘定を設けた場合の保険金等で取得した固定資産等の圧縮額の損金算入 |

| 50条 | 交換により取得した資産の圧縮額の損金算入 |

次回につづきます。