2020-06-07

資本金とタックス・プランニング(1)

会社を設立するときには資本金をいくらにするか決めなければなりません(会社法32条1項3号、567条1項6号)。

株式会社が設立後に追加出資を募る際には、いくらまで「増資」(=資本金を増やすこと)するのか決める必要があります(会社法199条1項5号)。

Table of Contents

資本金は大きいほど良いもの?

設立まもない企業にとっては株主は「保護者」のようなものです。

「保護者」が複数いれば、支えあいによって保護が手厚くなると期待されますから、株主(出資者)も一人よりもたくさんいた方が印象はよくなると思います。株主が持ち寄るの出資が大きければ、運転資金を融資する銀行等の審査にも有利にはたらくことでしょう。

一般論としては、会社の資本金は大きいほど良いといえます。

もっとも、税務の観点からはそうともいえない場合もあります。

中小企業だけに認められる税務メリットは多い

税務上は、中小企業向けの特例がいろいろ用意されています。

そのおかげで大企業より有利な取り扱い(恩典)を受けられるのですが、その要件として「資本金又は出資金の額が○○円以下のもの」というように資本の額を基準とするもの(資本基準)が多くあります。

その趣旨は資本が小さい会社を税制面から支援していこうという政策的配慮にありますから、資本が大きい会社は新設会社といえども「一人前」扱いされ、恩典は受けられません。

したがって、恩典が使えるうちは、あえて出資を小さめにし、「半人前」としてふるまったほうが税務上有利といえます。

しかし、税務上の特例の「型」よっては、せっかく増資を見送っても恩典が受けられないこともあります。

特例の「型」ごとの特徴を知って、資本金が関係するタックス・プランニングに役立てましょう。

以下、順を追って「型」をご紹介します。

「納税義務免除」型

いわゆる「免税」制度です。

本当は申告・納税義務があるところ、政策的配慮からそれらを免除するパターンです。

消費税の「小規模事業者に係る納税義務の免除」が一例です。

この特例は、設立時資本金が1000万円以上の会社には適用されません(消費税法12条の2)。

したがって、設立初年度から消費税の「納税」(≒「売上に係る消費税」ー「仕入れに係る消費税」がプラスになる状態)が見込まれる会社は、設立時資本金を1000万円未満にしておいたほうが無難です。

しかし、住宅の貸付など消費税が非課税とされる売上げしか見込まれない事業形態の会社の場合は、そもそも消費税の申告・納税義務がありませんので、資本の額を気にする必要はありません。

また、設立初年度から消費税の「還付」(≒「売上に係る消費税」ー「仕入れに係る消費税」がマイナスになる状態)が見込まれる会社は、資本の額にかかわらず「課税事業者」を選択する(=免税特典を返上してあえて納税義務者になる)方が有利かもしれません。

また、事業税の「外形標準課税」もこの型に分類してよいと思います。

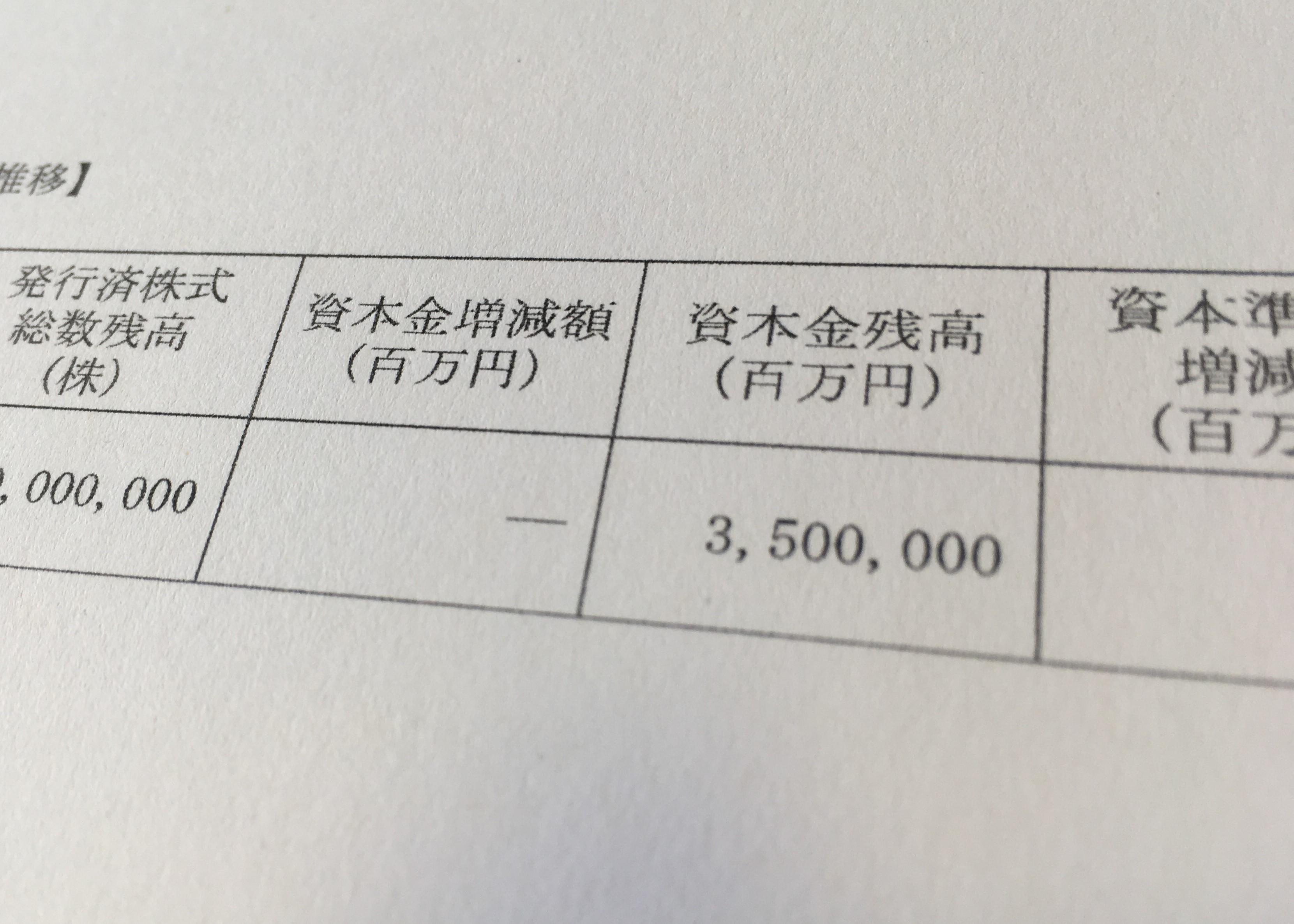

外形標準課税は、法人の事業規模を表す外形的な数値を課税標準とする課税方式で、事業税の場合は人件費、支払家賃、支払利息、資本等(資本金+資本剰余金)の金額をベースに課税します。

事業年度末の資本金額が1億円以下の会社は「外形標準課税」の適用を受けず、通常の事業税(所得金額に課税)だけを申告・納税すればよいことになっています(地方税法72条の2第1項1号ロ)から、課税所得がゼロやマイナスの場合は事業税の負担はありません。

一方、外形標準課税は課税所得がなくでも課税されますから、赤字体質の会社の資本金額が増資によって1億円を超えた場合には、資本等に対する事業税(0.525%)の負担を覚悟しなければなりません。

ちなみに、外形標準課税の適用を受ける場合、所得に対する事業税の税率は低めになっています。

これは、所得が黒字の場合の事業税全体(所得課税+外形標準課税)の負担が、外形標準課税なしの場合とほぼ同じになるように配慮したためです。

したがって、継続的に黒字が見込まれる場合は、増資による事業税の負担増を心配する必要はありません。

次回に続きます。