事業用固定資産を取得したら一時費用にできるか、資産計上して減価償却するか気になるところですが、それって所得税・法人税(国税)の問題です。

固定資産税(市町村税)がどうなるかも気にしていますか?

実は、これがなかなか面倒なんです。

固定資産税とは?

不動産(土地・家屋)を所有されている方にはおなじみの固定資産税ですが、不動産だけでなく「事業用」の「償却資産」にも課税されます。つまり、個人事業者や法人が事業に使っている資産には固定資産税がかかるのが原則なのです。

不動産については、市町村が登記情報をもとに所有者を特定し、その不動産を評価して課税標準額と税額を決定して通知してきます。

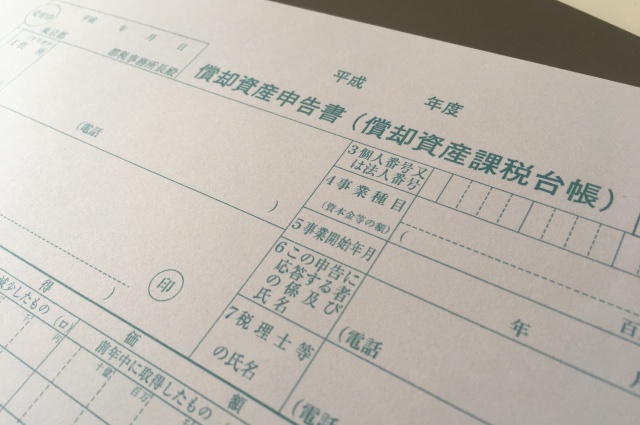

登記制度がない償却資産については、所有者からの申告をもとに市町村が課税標準額・税額を決定します。

このように、国・自治体が課税標準額・税額を決めて納税者に一方的に通知する課税方法を「賦課課税」といいます。

毎年1月1日時点の固定資産の所有者が納税義務者です。

その後、課税対象資産を譲渡・廃棄していても、1月1日時点で所有していた固定資産について納税が免除されることはありません。

税率は不動産、償却資産ともに1.4%ですが、償却資産に固定資産税が課税されるのは、その課税標準額の合計が免税点(150万円)以上となる年だけです。

償却資産とは?

土地・家屋以外の事業用の有形固定資産のことです。ただし、無形固定資産(ソフトウェア、営業権など)、自動車税・軽自動車税の対象となる車両運搬具は除かれます。

あくまでも「事業用」なので、個人事業者がプライベート用に所有している資産は除かれますが、遊休・未稼働であっても、毎年1月1日時点で事業に用に供することができる状態にあるものは「償却資産」に含まれます。

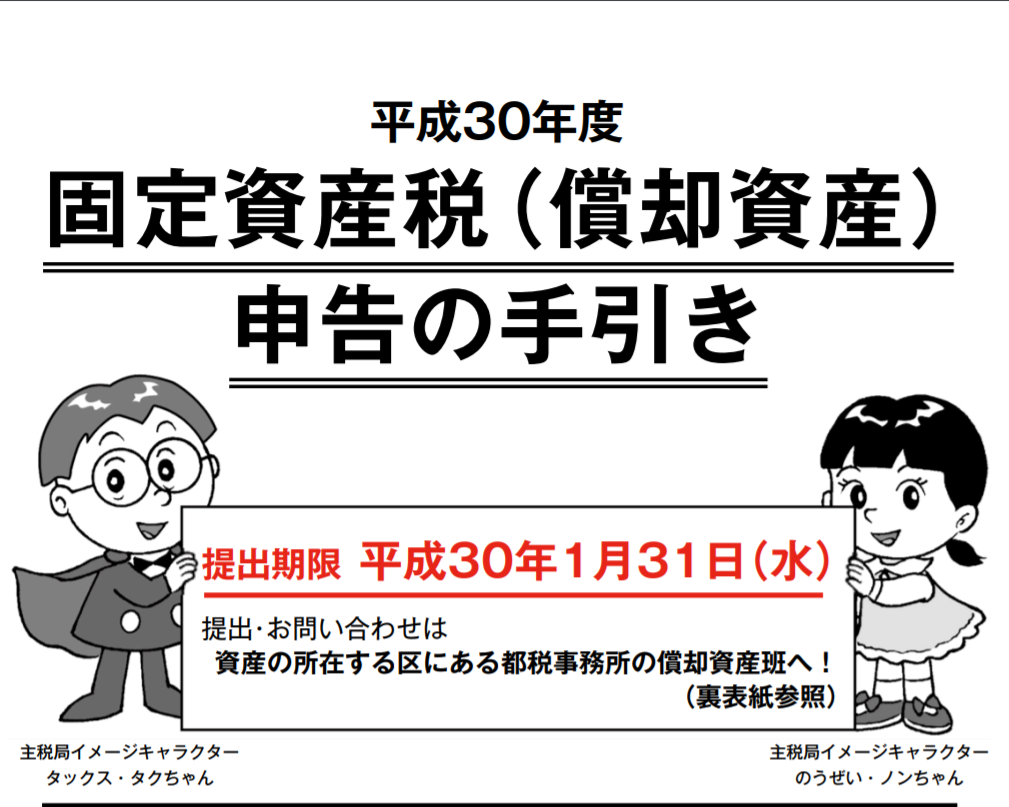

先述のように、登記制度がない償却資産については納税者からの申告を頼りに市町村が賦課課税を行います。そのため、課税標準額の合計が150万円未満の年であっても償却資産の申告が義務付けられています。

申告期限は1月末です。法人の事業年度とは無関係の申告なので、決算とは別に1月1日時点の償却資産の現況を把握しておく必要があります。そのためにも償却資産台帳はちゃんと作成しておきたいところです。

所得税・法人税とは異なる取扱い

償却資産の課税標準額は最低でも取得価額の5%と決まっています。そのため、所得税・法人税の計算上すでに備忘価額(1円)まで償却済みになっている資産でも、事業の用に供することができる状態にある限り取得価額の5%が課税標準額になりますので、償却資産の申告対象に含める必要があります。

また、租税特別措置法の規定を適用して即時償却した資産(中小企業者等の少額資産損金算入の特例、いわゆる「中小企業特例」「30万円未満特例」を適用した資産)も償却資産の申告対象になります。

【所得税・法人税の償却方法・取得価額と償却資産の申告対象の関係】

〇=申告対象 ✕=申告対象外

償却方法 | 取得価額 | |||

10万円未満 | 10万円以上 | 20万円以上 | 30万円以上 | |

個別減価償却 | 〇 | 〇 | 〇 | 〇 |

中小企業特例 | 〇 | 〇 | 〇 | 該当なし |

一時損金算入 | ✕ | 該当なし | 該当なし | 該当なし |

3年一括償却 | ✕ | ✕ | 該当なし | 該当なし |

さらに、固定資産税の課税標準額は、所得税・法人税の減価償却とは別個独立に計算されますので、帳簿価額=課税標準額と考えるのは危険です(たいてい違っています)。

難しい家屋との区別

建物付属設備など家屋と一体で使用される資産については、それが「償却資産」として申告対象とすべきか微妙なものがあります。

基本的には、独立した機器としての性格が強いもの(家屋から容易に分離して移設・転用ができるものなど)、特定の生産のため又は業務用の設備などは償却資産として取り扱うことになります。

また、家屋の借家人が、その事業の用に供するため、その借家に取り付けた内装・造作、建物付属設備は借家人の償却資産に該当しますので、借家人が自分で申告する必要があります。このことに気づかず、市町村から申告もれを指摘されて驚く個人事業者さんがいるようです(ブログ「経理妻?part2 - 償却資産税は突然に」を参照)。

申告先にも注意

償却資産の申告先は、その資産が所在する市町村です。

したがって、支店・営業所・工場の事業に使っている資産については、その支店・営業所があるそれぞれの市町村に申告することになります。

リース資産など他人に貸している資産の場合も、その資産が使われている場所の市町村に申告します。

東京都特別区(23区)の場合は、区役所ではなく、各区の「都税事務所」に申告します。

都内の複数の区に償却資産があるときは、その資産が所在する区ごとに申告が必要です。

法人住民税・事業税や事業所税とは申告先が異なる場合があります。注意してください。

【23区内の各税目の申告先(都税事務所)】

償却資産 | 個人事業税・ | 事業所税 |

千代田 | 千代田 | 千代田 |

文京 | ||

荒川 | 荒川 | |

北 | ||

足立 | ||

中央 | 中央 | 中央 |

江東 | ||

江戸川 | ||

台東 | 台東 | |

墨田 | ||

葛飾 | ||

港 | 港 | 港 |

品川 | 品川 | |

大田 | ||

新宿 | 新宿 | 新宿 |

中野 | ||

杉並 | ||

渋谷 | 渋谷 | |

目黒 | ||

世田谷 | ||

豊島 | 豊島 | |

板橋 | ||

練馬 |

***

いまから30年ほど前、新卒で入ったリース会社の経理部での最初の仕事がリース資産の固定資産税納付の作業のお手伝いでした。

全国の市町村(おそらくすべて)にリース資産があったので、来る日も来る日も各地から届く納付書と会社側で計算した納税額のチェックに明け暮れていました。

たまに違ってたりすることがあるので気を抜けない作業でしたが、全国の行ったこともない市町村の名前を知る良い機会になりました。

その翌年には市町村に送付する償却資産台帳のチェックと送付を手伝いました。

こちらも膨大な書類の山(システムからのアウトプット)との格闘でしたが、電子申告ができる今なら不要な作業です。