配当所得の課税方法

ヤマグチもささやかながら株式投資しています。

いわゆる「株主優待狙い」で、自分の生活に関連する銘柄をずーっと売りもせず、買い足すこともなく10年くらい持ち続けています。

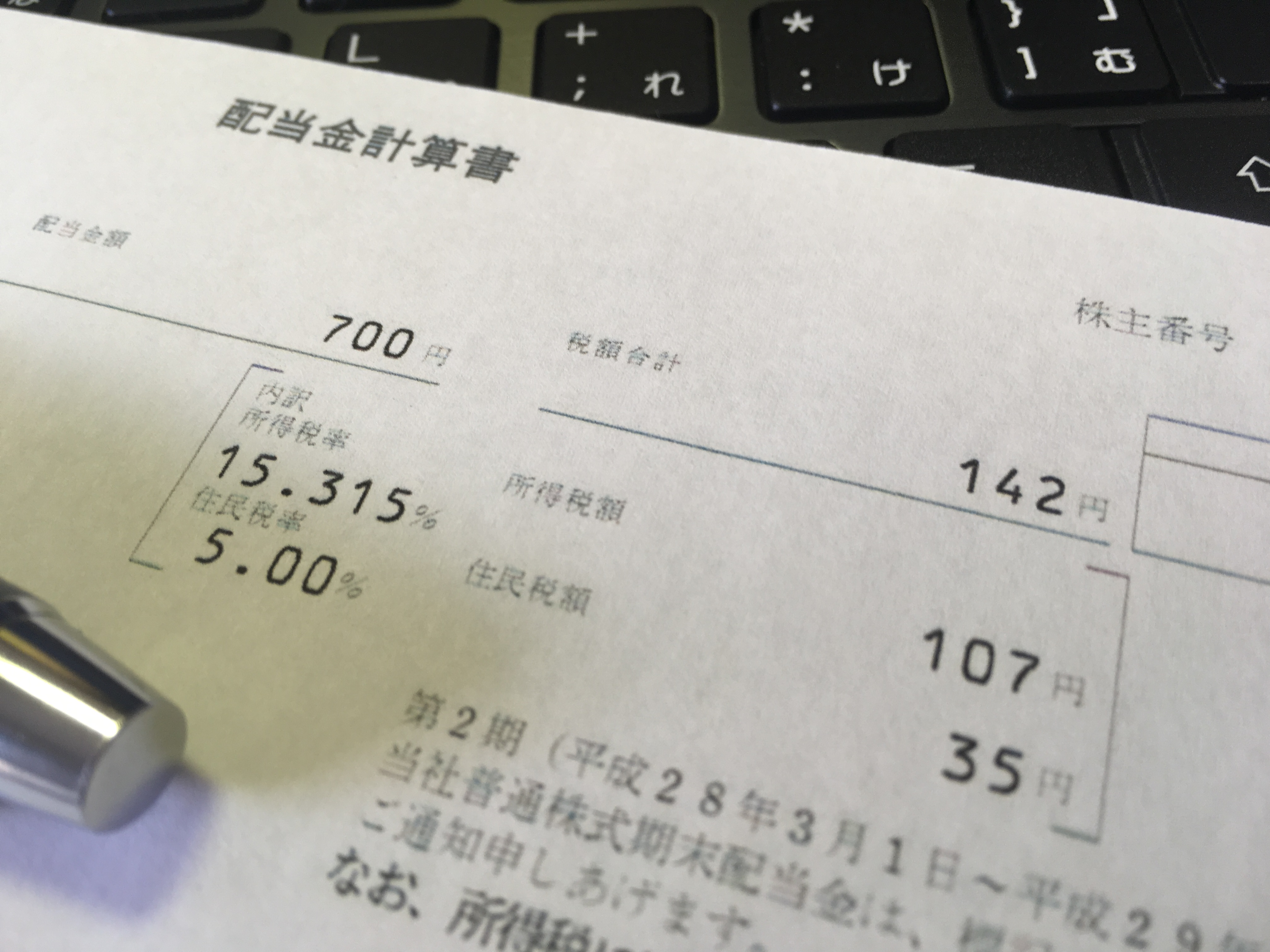

わずかながら配当をもらっていますが、これにはしっかり所得税と住民税が課されています。

Table of Contents

まずは「源泉徴収」される

上場株式の配当の場合、所得税15.315%(正確には所得税15%と復興特別所得税0.315%)と住民税(配当割額)5%の合計20.315%が支払配当金から源泉徴収(天引き)されています。

「小株主」のヤマグチがもらう配当金は一銘柄数百円だったりするのですが、わずか数十円でもしっかり源泉徴収されています。

非情にも思えるのですが、法律でそう決められているので、配当を払う会社としてはたとえ1円でも源泉徴収しなければならないのです。

会社を責めるわけにはいきません。

さて、ヤマグチのようにインカムゲイン(優待券・配当金)狙いで株式投資をされている方にお尋ねです。

配当所得の課税方法はどうされていますか?

ホントに申告しなくていいんですか?

配当所得の課税方法には、①総合課税、②申告分離課税、③申告しない(源泉課税で完結させる)の3パターンがありますが、「申告しなくていいから楽ちん」という理由だけで③を選んでいませんか?

配当所得の金額、配当所得以外の所得の総額、株式の譲渡損の有無、場合によっては、扶養控除の判定への影響まで考慮すると、全体的な税負担は③よりも、①や②の方が少なくなることもあります。

そのあたりの見極め方のヒントは国税庁のHPにも出ているのですが、なにぶん、証券税制には特例措置(特定口座やNISAなど)も多いので、わかりにくいです。

その点、自社の収益に影響する証券会社は、お金をかけてビジュアル的にも工夫した解説をホームページに掲載しているところが多いです。

証券会社による運営ではなさそうですが、こんなサイトを見つけました。

ビジュアル的に「激しい」ですが、内容はいたって正確です。

税制についても一般の人が「知りたい」というツボを押さえている感じで、うまくまとめています。

ご参考まで。

-

ピンバック: 株主総会デビュー! | 山口剛史 税理士事務所