個人事業者の消費税の確定申告

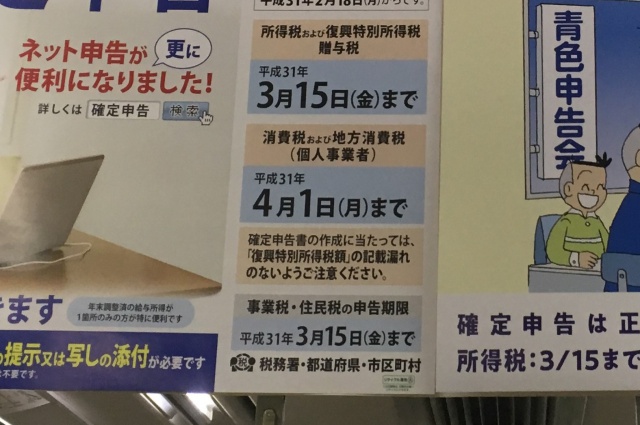

先週金曜日(3月15日)は所得税の確定申告期限でした。

ぎりぎり間に合って、週末ホッとされた方もいらっしゃるかと思いますが、消費税の申告だいじょうぶですか?

個人事業者の2018年分の消費税の確定申告期限は4月1日です。

Table of Contents

まずは納税義務の有無を確認

消費税は売上にかかってくる税金ですが、売上が小規模な事業者(小規模事業者)については納税義務が免除されています。

納税義務が免除されている間は、消費税の確定申告も不要になりますが、この「小規模」かどうかの判定はちょっとトリッキーです。

個人事業者の場合は、その年の2年前の売上高が1千万円以下なら小規模事業者に該当し、その年の消費税の納税義務が免除されます(消費税法(以下「法」)9条1項)。

つまり、ある年について消費税の確定申告が必要かどうかはその2年前の売上を基準に決まる仕組みになっており、現在の納税義務は過去の売上げを基準に決まります。

この基準となるその年の2年前の期間のことを「基準期間」といいます(法2条14号)。

その年のことは「課税期間」といいます(法19条1号)。

新規開業した個人事業者の場合、開業3年目にようやく2年前=基準期間を振り返ることができますので、当初2年間は「基準期間のない課税期間」とよばれ、消費税の納税義務はありませんが、3年目には納税義務の有無を考えなければなりません。

たとえば、2016年に開業した方は、2016と2017年は納税義務はありません。

しかし、2016年の売上高が1千万円を超えていると、2018年中の売上について消費税の納税義務が生じますので、確定申告が必要です。

相続で事業を承継した場合は注意

親族が経営していた個人事業を相続によって承継した場合、納税義務の判定には注意が必要です。

この場合、自分(相続人)の基準期間における売上高だけでなく、承継した事業をかつて営んでいた親族(被相続人)の基準期間の売上高も加味して1千万円を超えるかどうか判定することになっているためです(法10条)。

これは事業承継によって事業規模がもはや小規模とはいえないレベルになっている事業者については納税義務を免除しないための措置です。

2年前に事業を相続した方は、被相続人の所得税・消費税の確定申告書を入手して当時の売上高を確認する必要があります。

売上が急に増えている場合も注意

基準期間における課税売上高のみを基準にする限り、事業開始年の翌年に課税売上高が何十億円もある事業者も免税事業者になってしまい、

このような状態は納税者間の公平を害するとの指摘がありました。

そこで、基準期間における課税売上高が1千万円以下であっても、その年またはその事業年度の「特定期間」における課税売上高が1千万円を超えるときは、納税義務を免除しない(法9条の2第2項)という特例が設けられました。

「特定期間」とは、個人事業者の場合はその年の前年1月1日から6月30日までをいいます。

したがって、2年前(前々年)の売上高だけでなく、前年の前半6月間の売上高も気にする必要があります。

実は、けっこうな数の個人事業者の方が、この「特定期間」の特例を見落としており、あとから税務署に指摘されているようです。

売上と仕入から納税額を計算

「基準期間」「特定期間」の売上高が1千万円を超えると、消費税の確定申告書を提出しなければなりません。

ここで初めてその年=課税期間の売上高を使うことになります。

消費税は売上高を「課税標準」とする税金なので、売上高を正確に把握することは消費税の正しい申告につながります。

その点は所得を課税標準とする所得税の申告と共通するのですが、消費税の申告のためには、売上高を消費税が課される「課税売上高」と、課税されない「非課税売上高」に区分する必要があります。

ここで注意すべきは、輸出売上がある場合です。

輸出売上にも消費税は課税されませんが、厳密には「課税されるけれど免税になっている」=税率0%で課税されていると考えることになっており、最初から課税されない「非課税売上高」とは分類が異なります。

これら売上高の区分は、のちのち消費税の確定申告書を作成する際に必要となってきますので、きちんと金額をわけて把握する必要があります。

一方、仕入や経費についても消費税がかかっています。

この仕入等にかかった消費税の額(仕入にかかる消費税額)も確定申告で必要となる金額です。

消費税の確定申告書では、売上に対する消費税から仕入れにかかる消費税を控除した残額が納税額として計算されます。

仕入れにかかる消費税をいくら控除できるかは、その課税仕入れがどれだけ課税資産の譲渡等のために消費されたかに応じて決まります。

申告書上は「課税売上割合」に応じて控除額を計算します(法30条2項)。

もっとも、課税課税売上高5億円以下かつ課税売上割合95%以上の場合には、仕入にかかる消費税税額を全額控除できることになっています(法30条1項)ので、大半の個人事業者の方は全額控除できると思います。

売上に対する消費税から仕入れにかかる消費税を控除した純額がマイナス、すなわち控除しきれない仕入れ税額がある場合は、控除不足額が国から還付されます。

課税売上割合が申告額にどう影響するかについては、ブログ「課税売上割合の変動」で解説しております。

よかったらご参照ください。

来年以降のために

これも昔のブログ「消費税の納税義務」で書いたことなのですが、小規模事業者の納税義務免除には特例が数多く設けられおり、その内容は複雑です。

また、仕入にかかる消費税額の控除についても、一定の条件のもとで特例が認められています。

これらの特例を上手に活用すると、消費税の節税にもつながるのですが、特例を有利に適用するには最初に適用したい課税期間の開始前(前年末まで)に税務署長へ「適用承認申請書」「届出書」を提出しておくことが要件になっていることが多いのです。

そのため、消費税の確定申告書を作成している途中で、「あぁ…こんな特例もあったんだ…」と思っても、手遅れです。

2019年のうちに届出等を済ませておけば、2020年分の申告から特例を適用できますが、それが有利に働くか、不利になるかは、2020年の売上・仕入の金額・内容によります。

そのため、消費税法上の特例を有利に使いこなすには、翌年度以降の売上・仕入の先読みが肝要です。

これこそが、消費税の節税プランニングが難しいといわれる所以です。

***

消費税の特例を使うかどうかで、納税額が大きく違うことがあります。

今年の10月の消費税率引き上げ後は、その差はさらに大きくなると思われます。

事前のプランニングがますます大事になります。